賃貸経営が儲からないと言われるのはなぜ?その理由と対策を徹底解説

賃貸経営が儲からないと言われるのはなぜ?その理由と対策を徹底解説

賃貸経営は、一般的に「儲からない」と言われることがありますが、これは一部のケースであり全てに当てはまるわけではありません。実際、多くの方が賃貸経営で安定した収益を得ており、しっかりとした計画と対策を取ることで十分に成功させることが可能です。重要なのは、リスクを正しく理解し、それに対処するための知識と準備を怠らないことなのです。

この記事では、なぜ賃貸経営が「儲からない」と言われるのか、その背景を探りながら成功させるためのポイントや対策について解説します。これから賃貸経営を始めようと考えている方は、安心して一歩を踏み出せるようにぜひ最後まで読んで参考にしてみてください。

賃貸経営が儲からないと言われる理由

賃貸経営は、安定した収益を見込めるビジネスとして人気がありますが、実際には「儲からない」と感じる方も少なくありません。では、なぜ賃貸経営が儲からないと言われるのでしょうか?ここでは、その理由を詳しく解説していきます。

投資資金の回収に時間がかかる

賃貸経営においては、物件の購入やリフォーム、初期設備への投資など、まとまった資金が必要です。しかし、その投資資金を回収するまでにはかなりの時間がかかることがあります。特に物件の購入価格が高い都市部では、家賃収入だけで元手を回収するのに10年以上かかるケースも珍しくありません。賃貸経営には様々な経費や借入金の返済もあるので、さらに多くの時間がかかることが一般的です。このように、投資資金の回収にかかる時間の長さが「儲からない」と感じさせる要因の一つです。

多額のローンが負担になる

物件を購入する際、多くの方は金融機関からローンを借り入れます。しかし、ローンの返済額が家賃収入を上回ったり、金利が上昇した場合には経営が圧迫され、収益を圧縮してしまいます。特に、金利が高めに設定されているとローン返済の負担が大きく、実質的な利益を得ることが難しいことがあります。このように、ローンの返済が重くのしかかることが「儲からない」と感じる大きな要因となります。

入居率の維持が難しい

賃貸経営において安定した収益を得るためには、高い入居率を維持することが重要です。しかし、物件の立地や設備、周辺の競合物件の増加など、様々な要因で入居者が集まらないこともあります。空室が増えると家賃収入が減少し、結果的に経営が困難となります。特に、人口減少や過疎化が進む地域では、入居率の維持がより一層難しくなるため、賃貸経営は儲からないと感じられるでしょう。

賃貸経営で儲けを出すための対策

賃貸経営でしっかりと収益を上げるためには、リスクを避け、安定した家賃収入を得られるように計画を立てることが大切です。

ここでは、賃貸経営で成功するための具体的な対策をいくつか紹介します。しっかりポイントを押さえて計画的に運営すれば、十分な収益を見込むことができるでしょう。

立地の良い場所で始める

賃貸経営で成功するための最も重要な要素の一つが「立地」です。物件の場所は、入居者の需要に直結するため、賃貸経営を始める際には、需要が高い地域を選ぶことがポイントとなります。例えば、都市部や駅近、学校や商業施設が近いエリアは入居希望者が多く、退去後も入居者が見つかりやすいため、空室リスクは低くなります。

そのため、立地の選定は慎重に行い、将来的な人口動態や開発計画なども考慮するとよいでしょう。

すでに持っている土地の立地が悪い場合は、都市部の土地に買い替えてから賃貸経営を始めることも検討してみましょう。

ニーズに合う間取りを設計する

入居者のニーズに合った間取りを提供することも、賃貸経営で成功するための重要なポイントです。例えば、ファミリー層が多い地域では、2LDKや3LDKなどの広めの物件が求められる一方、都市部の単身者向け物件では1Kや1LDKが人気です。

市場のニーズをしっかりとリサーチし、物件選びやリノベーションの際にニーズを反映させることで、空室リスクを下げて安定した収益を得ることに繋がります。

このように、賃貸経営では、収益を出すことを逆算した建築プランを立てる必要があります。詳しく知りたい方は、以下のリンクをご覧ください。

部屋数を10戸以上にする

部屋数を10戸以上にすることも、収益を安定させるための効果的な手段です。1戸あたりの収益は限られていますが、複数の部屋を運営することで空室リスクを分散し、全体の収益を底上げすることができます。部屋数が10戸以上あれば、1戸が空室になったとしても他の部屋からの収入でカバーできるため、経営が安定しやすくなります。

また、10戸以上からなる賃貸物件は、事業用規模という扱いになり、青色申告で65万円の控除を受けられます。控除を受けるとその分納税額を減らすことができるため、コスト削減にも繋がります。

十分な自己資金を用意する

賃貸経営を始めるには、自己資金をしっかりと準備しておくことが重要です。多額のローンを組むことは可能ですが、自己資金が少ないと返済負担が大きくなり、経営が圧迫されるリスクが高まります。自己資金を十分に確保することで、月々のキャッシュフローを安定させ、予期しない修繕費や金利上昇、空室リスクにも柔軟に対応できる余裕が生まれます。余裕を持った資金計画を立てることが、長期的な家賃収入を支える基盤となります。

必要経費や減価償却について理解しておく

賃貸経営では、必要経費や減価償却についてしっかり理解しておきましょう。どんな費用が経費にあたるのかを理解しておくことで、節税対策に繋がるからです。例えば、建物の修繕費や入居者を募るための広告費は、賃貸経営に直接関係のある費用なので、経費にあたります。また、建物の減価償却費を経費として計上することで所得を減らすことができるため、結果として所得税や住民税の負担を軽減させられます。

このように、賃貸経営では、節税対策として必要経費や減価償却に関する知識を付けておくことが大切です。

賃貸経営を始めるメリット

賃貸経営は儲からないと言われている中、賃貸経営を始める人は多く存在します。賃貸経営にはリスクもある一方で、始めることで得られるメリットもたくさんあるからです。特に安定した収入や資産形成を目指す方にとって、賃貸経営は魅力的な選択肢となるでしょう。

ここでは、賃貸経営を始めるメリットについて解説します。

長期的に安定した不労所得が得られる

賃貸経営では、入居者を確保できれば、長期的に安定した不労所得を得られることが大きなメリットです。ウィークリーやマンスリータイプの物件でない場合、1年は同じ物件を借り続ける人がほとんどです。そのため、1人でも入居者がいれば、1年間は安定した家賃収入を確保できます。コンビニなどの事業用賃貸の経営は、景気に左右されやすく、周辺に競合店舗ができると撤退してしまうなどのリスクがあります。一方でアパートなどの住宅用賃貸は、入居者の確保さえできれば安定した収入を期待できると言えるでしょう。

節税効果が期待できる

アパートやマンションなどの賃貸経営は、節税対策としても効果的です。

物件の購入費や修繕費、ローンの利息などが経費として認められるため、所得税や住民税の負担を減らすことができます。また、建物の減価償却費を計上することで、課税される所得がさらに少なくなります。

また、賃貸物件は相続税の負担を軽減する手段としても有効です。不動産は、現金と比較すると相続税評価額が低くなることが一般的であり、同じ額の現金を相続するよりも不動産を相続するほうが相続税は安く抑えられます。

相続税対策は、アパートやマンションの賃貸経営だけでなく、借地や売却といった選択肢もあります。具体的な事例は以下のリンクよりご覧ください。

資産として手元に残る

賃貸物件は、単に家賃収入を得るだけでなく、資産として手元に残るというメリットがあります。将来的に土地の価値が上昇すれば、売却時に大きな利益を得られる可能性があるからです。また、不動産は現金とは異なり、インフレに対しても強いため、資産を守るための手段としても有効です。さらに、長期的に賃貸経営を続けることで、ローンを完済した後は家賃収入がそのまま純利益となり、老後の安定した収入源としても活用できます。

まとめ

賃貸経営は、一般的には「儲からない」と言われることがあります。これは、投資資金の回収に時間がかかることや、立地によっては入居者の確保が難しいといった背景があり、必ずしも賃貸経営は儲からないというわけではありません。

ただし、賃貸経営には様々なリスクが伴います。儲かる賃貸経営を行うには、土地選びやニーズのリサーチに加え、予期せぬ出費に備えて自己資金を十分に用意するといった対策が必要です。正しい知識を身に付けておくことも、リスク回避には欠かせません。

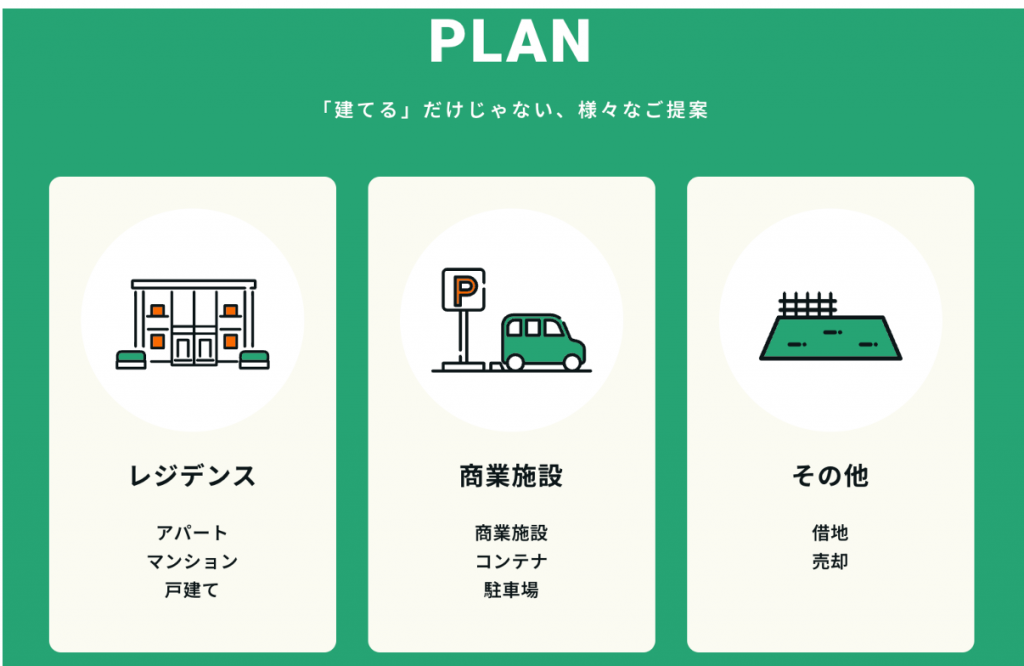

埼京ホームでは、オーナー様の利益を最大化するための「選べる3つのプラン」をご用意しています。武蔵浦和エリアでの賃貸経営に興味がある方は、ぜひ埼京ホームにご相談ください。